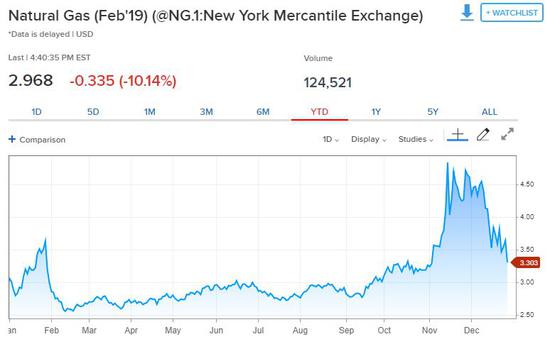

2019年2月交割的美国天然气即月合约在2018年最后一个交易日跌破3美元/百万英热单位,最终收报2.94美元,日内重挫11%,为9月28日以来首次收盘跌破这一整数关口。

更值得注意的是,这一即月期货合约在2018年12月累跌36%,创下自1990年纽约商品交易所首次推出天然气合约以来的最大12月跌幅。

分析指出,天然气即月合约出现异动,主要受美国暖冬天气或影响短期需求的影响。据美国国家海洋和大气管理局(NOAA)预报,未来6-10天美国大部分地区都将遭遇不同寻常的较暖天气。行业天气预测网站NatGasWeather的数据也显示,2019年1月1日-3日美国将有冷空气,但4日-7日的较暖天气会持续更长时间,这导致上周起的取暖需求就有所下降。

彭博社援引截至12月21日的统计称,当周全美范围内的天然气库存下跌了480亿立方英尺,而这一时期的五年均值应为单周下跌1210亿立方英尺。12月初,美国能源信息署EIA的官方统计也显示,美国天然气库存降幅770亿立方英尺,小于五年均值的790亿立方英尺。

11月14日晚间,美国即月天然气合约跳涨20%,创2009年以来最大日内涨幅;12月份交付的天然气价格一度涨至4.920美元/百万英热单位,创2014年2月以来新高。由于进入采暖季,同时今年天然气库存创2005年以来新低,导致天然气价格飙涨,年初至今最多上涨59%。上周天然气进入牛市(即涨幅超20%)。

由于大幅波动成为了今年全球金融市场的“代名词”,基本没有一种资产类别可以逃脱,美国天然气的交易员也度过了颇为惊心动魄的年关。

11月天然气合约持续大涨时,就有消息称:有空头爆仓了。Zerohedge称,至少有一只空头基金在今天天然气价涨破4.40美元时,突破了止损点爆仓。

而年末最后一个交易日,天然气主力合约以双位数大跌“收官”,也令杠杆化ETF的投资者捏了一把汗。VelocityShares的三倍看涨天然气的ETN(代码UGAZ)全天跌超30%;而反向三倍看跌天然气的ETN(代码DGZA)则暴涨近30%。

不过,美国天然气合约的暴涨暴跌基本不会传导回国内:

首先,美国仅占中国天然气进口的4%左右,并且在今年贸易摩擦加剧的情况下,中国从美国进口天然气的数量已经大幅萎缩。

根据路透Refinitiv汇整的船舶追踪及港口资料显示,前九个月,总计有31艘船装载着220万吨LNG从美国抵达中国,相当于中国总进口量的约6%,占据了美国出口总量的13%。不过,十月数据显示并没有美国LNG货船计划到岸中国。美国LNG出口也已经下降,9月出口量为158万吨,8月为157万吨,是继4月出口133万吨后今年最疲弱的两个月。

其次,吸取了去年大规模煤改气引发的用气短缺教训,今年各大天然气厂商从年中就加大了天然气进口量。现货价格从9月末至11月初反而走软,根据过往经验,这时期理应是市场的消费旺季。据Refinitiv统计,中国10月进口量为449万吨,高于9月的397万吨,但依然低于8月的452万吨。在国内已经提前补库存的情况下,NYMEX天然气的异动对国内天然气价格的影响也许有限。来源:华尔街见闻编辑:华气能源猎头(微号:energyhunt)转载请注明出处,感谢!

- 更多能源行业新闻:

-

【天然气】全球LNG市场新趋势利好中国供气安全 11月中国LNG进口量651万吨 同比增长9.4%

2019-12-23

-

【天然气】项目总投资2.39亿美元,中集圣达因LNG低温装备基地项目开工 打造全球最大的LNG低温装备产业基地

2019-12-23

-

【石油】中国首次发布原油进口周度到岸价格,原油市场新添“风向标” 未来或影响我国天然气市场定价

2019-12-23

-

【天然气】澳门天然气与北京京能正式签署合作协议 直湾岛LNG接收站将建三条海底管道直通粤港澳

2019-12-23

-

【石油】国务院:支持符合条件的企业参与原油进口、成品油出口(附:《关于营造更好发展环境支持民营企业改革发展的意见》)

2019-12-23

关于我们 | 猎头介绍 | 居间业务 | 新闻中心 | 猎头职位 | 供需信息 | 联系我们 | 网站地图

--------------------------------------------------------------------------------------------------------------------------------------------

经营理念:互信/互助/互利 地址:中国厦门自贸区(海沧保税港区)海景东路12号西侧一层(PC:361026)

企业微信号:energyhunt 网址:http://www.hqhunt.com 邮箱:hqhr@hqhunt.com

Copyright(c)2016-2020 版权所有:厦门华气信息咨询有限公司 闽ICP备16001811号-1